弊所へ寄せられるご相談や、周りの声を伺っていても、令和5年10月1日から開始のインボイス制度への対応について、どう対応すれば良いのか、何を準備すべきか、と悩まれている方も少なくないようです。

インボイスは当初の情報よりも、改正によりルールが緩和されるなど対応が簡単になった部分もあるものの、聞き慣れない言葉も多く、複雑で分かりにくいかと思います。

そのため何回かに分けて、それぞれの方の状況に合わせて、インボイス発行事業者の登録をするべきかどうか、その判断ポイントを解説していきたいと思います。

尚、過去の記事でもざっと紹介していますので、ご存知の方もおられるかと思いますが、まずは消費税について順に見ていきましょう。

消費税と事業者について

一般的に消費者は、商品やサービスの購入の際に、代金と一緒に消費税を支払いますが、自分では納めることはありません。

一方で、事業者は、仕入の時は消費税を支払う側にもなりますし、売るときは預かる側にもなります。

また、事業者は預かった消費税を消費者の代わりに納めるのですが、その消費税を納める事業者の事を「課税事業者」と言います。

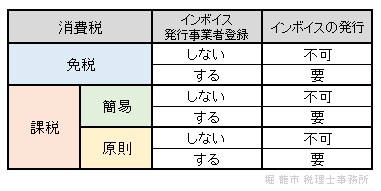

もう少し細かく分けると、事業者は「免税事業者」と「課税事業者」に分かれ、課税事業者は消費税の計算方法によってさらに「原則課税」と「簡易課税」に分かれます。

ご自身がどのケースに当てはまるのかによって、インボイス制度への対応も変わってくるのですが、主に以下の6通りにわかれるということになります。

それぞれ、ご自身のご状況がどのパターンに当てはまるかで検討すべき事項も変わります。

それを判断するための情報として、まずは消費税の基本的なルールを見ていきましょう。

消費税は2年前で決まる?

消費税は、基準期間と言って、個人事業者の場合は前々年、法人の場合は前々事業年度、この期間の課税売上高によって免税事業者になるのか、課税事業者になるのかが変わってきます。

つまり、今年(今期)の消費税の区分(免税か課税か)が、どちらに当てはまるのかは、2年前の課税売上で決まるということです。

課税売上って何?売上は売上じゃないの?と思われるかもしれませんが、消費税を計算するために、その取引が消費税がかかる取引なのか、かからない取引なのか、を分ける必要があります。

ただ、この課税売上について説明すると少々長くなってしまいますので、今回はお話をシンプルにするため、売上が全て課税売上であると仮定して解説させていただきます。

まず、基準期間(2年前)の課税売上高が1000万円に満たなかった場合は「免税事業者」となります。

個人でも法人でも事業者になられたばかりですと2年前はまだ存在していませんので、最初は原則免税事業者となりますが、資本金1000万円以上の法人や、特定新規設立法人に該当する法人、自ら課税事業者を選択した個人や法人はその限りではありません。

次に、基準期間の課税売上高が1000万円を超えると、課税事業者になります。

その中でも課税売上が5000万円未満の場合は、「原則課税」か「簡易課税」のどちらかを選択する事ができます(それらの違いについては後述します)。

ただし、簡易課税を選択する場合、事前の届出が必要であったり、原則2年は変更することができないため、事前にどちらが有利になるのか、税理士と相談しておきましょう。

最後に、課税売上が5000万円を超えている場合は「原則課税」となります。

このように2年前の課税売上で判断するため、毎年免税と課税を行ったり来たりするような事業者の方も中にはおられるでしょう。

次に仕入税額控除について見てみましょう。

仕入税額控除の計算方法とは?

預かった消費税から、仕入の際に支払った消費税を差し引くことを「仕入税額控除」と言います。

この仕入税額控除を行う上で、重要になってくるのが「インボイス」なのですが、ご自身の状況が、免税事業者・簡易課税・原則課税、どのケースかによって仕入税額控除の計算方法も変わってきますので、個別に見てみましょう。

原則課税の場合の仕入税額控除

例えば、預かった消費税が100円で、仕入で消費税を70円支払っている場合、すでに70円は支払っているので差額の30円を納める、これが原則課税の事業者が行う一般的な消費税の計算方法です。

実際に預かった消費税額から、実際に支払った消費税を全額差し引いて計算しますので、実務的には計算時に必要な詳細な情報や書類の整理など事務負担は大きくなります。

また、この差し引く方(仕入税額控除)は、インボイス制度スタート後は、一部例外を除き、インボイス(適格請求書等)に該当する領収書や請求書などでなければ計算に含むことができなくなります。

事業者の方の中で、仕入先がインボイスを発行可能かどうかが一番重要になるのが、この原則課税の事業者なのです。

ちなみに、少ないケースかと思いますが、ご自身が原則課税で、インボイス発行事業者に登録していなかったとしても、取引先がインボイス発行ができるのであれば仕入税額控除は可能です。

簡易課税の場合の仕入税額控除

簡易課税は名前の通り、原則課税よりも簡易的な方法で計算します。

計算式で言うと、

仕入税額控除 = 売上げに係る消費税額 × みなし仕入率

このような計算になります。

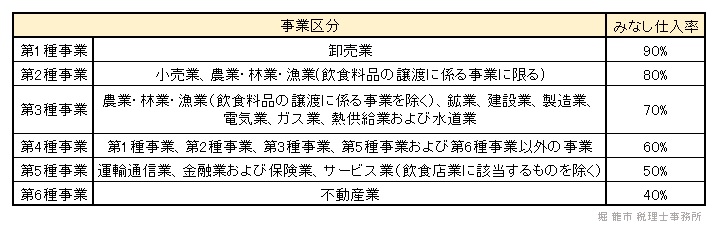

例えば卸売業の場合は、みなし仕入率が90%ですので、売上に係る(預かった)消費税が100万円であれば、100万円に90%をかけた90万円を差し引き、残りの10万円を納めるという計算になります。

実は、簡易課税の場合、このみなし仕入率をかけた消費税額を差し引くことが仕入税額控除に当たりますので、請求書や領収書の様式がインボイス(適格請求書等)かどうかは関係ないということになります。

ちなみに、みなし仕入率とは、その事業の種類の区分に応じて以下のように定められています。

※複数の事業区分の売上がある場合の計算方法は上記と異なりますので、そちらは国税庁のサイトにてご確認ください。

関連リンク>>>『国税庁 No.6505 簡易課税制度』

免税事業者の仕入税額控除は?

免税事業者は、消費税を納める義務を免除されていますので、消費税の計算や申告、仕入税額控除は関係がありません。

現在は免税事業者でも、これから課税事業者になる場合は、先に解説しました、原則課税もしくは簡易課税どちらかでの対応になります。

なお、インボイス制度スタートを期に課税事業者になる場合、経過措置にはなりますが、2割特例と言われるものがあり、先程の簡易課税のみなし仕入率のように、預かった消費税に20%かけた分を納めてくださいね、といった制度もあります。

この特例を利用する形でインボイス登録を決められるケースもあります。

まとめ

まずはインボイス登録の判断をする際に、必要な情報である消費税の仕組みなどについて解説致しました。

一言にインボイス対応をどうするかと言っても、大きく分けただけでもこれだけ事業者のパターンがありますので、一概にこうすれば良いと言い切るのは非常に難しいかと思います。

まずはご自身がどのケースに該当するのかを確認していただき、その上で対処法をご検討いただかないと、情報が多いため判断しにくくなります。

これから数回に分けてそれぞれのケースの対処についてさらに解説していきますので、登録を行うかどうかのご参考にしていただければと思います。

▼最後までお読みいただきありがとうございました!少しでもお役に立てたなら幸いです。あなたの応援クリックが更に情報発信をしていく励みになります。

▶具体的な節税実績はコチラ >>> TOPページへ

※上記の内容は記事発行時のものです。税法は毎年変わります。現在のリアルタイムな税金対策の内容や、何かご不明な点がございましたら、お電話や以下のメールフォームからお気軽にお問い合わせ下さい。また、今よりどれだけ節税できるかの目安となる「シミュレーションのサンプル資料」を無料で差し上げております(もちろん相談されても、こちらから契約を迫ったり、セールスや勧誘等を行う事は一切ございませんのでどうぞご安心下さい)。

※メールにてinfo@21tax-low.com までご連絡下さい。