- 2025年8月13日(水)〜8月18日(金)まで夏期休業のお知らせ。詳しくはこちら >>>

- 「個別無料相談会」のお知らせ。詳しくはこちら >>>

- 『節税ノウハウブログ』随時更新中。詳しくはこちら >>>

はじめまして。

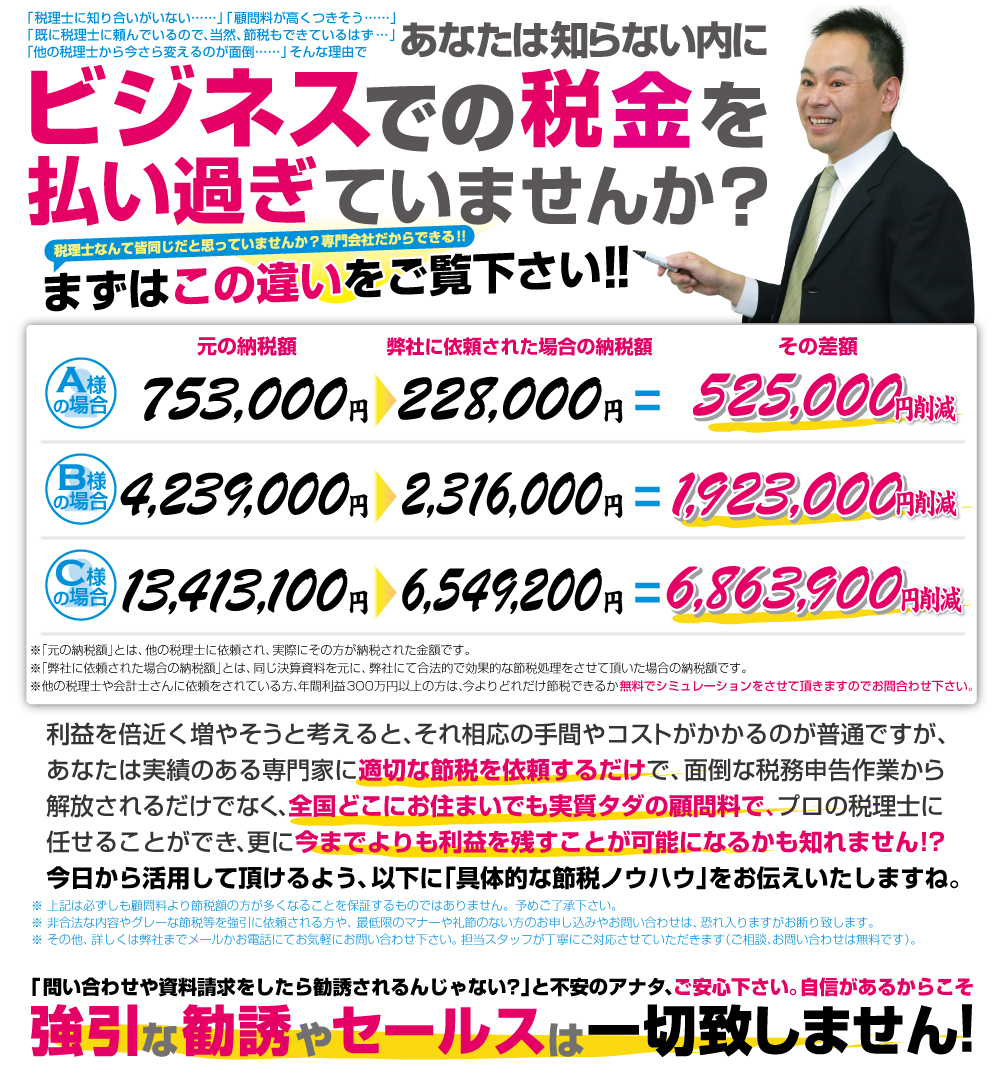

堀 龍市 税理士事務所・代表の堀と申します(近畿税理士会所属 登録番号092469番)。この度は当サイトにお越しいただき誠にありがとうございます。

私は現在、大阪にあるオフィスで税理士として、スタッフらと共に、北は北海道から南は九州やその先の離島まで、主に中小企業のクライアント様の税務顧問を務めさせて頂いておりますが、本の出版や各種雑誌からの取材等もあってか、有り難いことに、セールスや営業活動をほとんどしていないにも関わらず、弊所の口コミを聞いてこられた方や、当サイトに辿り着かれた方からのご相談やお問い合わせ、ご契約のお申し込みを日々いただいております。

そんな中、節税についてもよく聞かれるのですが、同じ契約をするなら、きちんと資産を守ってくれる税理士を選びたいというのが誰しもの心情でしょう。ただ、世の中の税理士さんや会計士さんに「あなたは節税に強いですか?」と聞いたところで「いいえ、弱いです」と自分でおっしゃることはまずありません……。

「税理士=節税のプロ」

「税理士は国家資格だから、誰に頼んでもそう変わらないだろう」

そのように思われている方も多いかも知れませんが、残念ながら、節税というのは税理士試験で出るものでもなく、学校で教わるものでもありませんので、税理士になってから、いかにその方が探求と実践を繰り返し、常にスキルを磨いているかどうかによって雲泥の差が出てくるものです。

詳細は長くなりますので、上記の無料レポートに譲らせていただきますが、実際過去に、税務調査が入って1960万円の追徴課税を言い渡され、当時、そこの顧問だった税理士からも「税務署が言っているのでどうしようもありません……」と告げられたものの納得がいかず、弊所へ相談に来られた方がおられましたが、私が既存の税理士の顔を潰さないよう、社長に直接アドバイスをさせて頂いた結果、最終的に60万円の課税で収まったというケースもあります

(その60万はご本人が、これは仕方がないと納得された分です。尚、その時は親しい方のご紹介でしたのでお話を伺いしましたが、通常、税務調査が入ってから税理士が変わると、税務署も怪しく思い、逆効果になる可能性がありますので、普段はお受けしておりません。事前にご相談下さいませ)。

つまり、単に契約する税理士の違いだけで、1900万円も税金に差が出たケースですが、他にも数百万円の違いは枚挙にいとまがありません。

一つお伝えしておきますと、私は同業者さんを批判するつもりも、お客様を奪うつもりも毛頭ありません。ただ、既に他の税理士や会計士と契約をされていて、弊所へご相談に来られた方の申告書等を拝見していると、「なぜこんな不利な処理がなされているんだ??」「これでは単に数字を計算して提出しているだけじゃないか……」と思うものもたくさんあります。

これは業界にとっては非常に残念なことですし、お客様にとっては不利益に直結することです。

今までの税理士業界はそれでやっていけたかも知れませんが、これからの時代、そういうやり方ではお客様に支持されなくなるでしょうが、ではどうやって良い税理士を選べばいいか、難しいのもまた事実かと思いますので、あなたご自身でも税金や節税について、ある程度判断いただけるよう、以下に基本的ではありますが、具体的な節税や税金対策のポイントをご紹介致します。弊所へ申し込まれるかどうかに関わらず、宜しければ税理士選びの参考になさって下さい。

一般的に税金対策というと、経費を増やしなさいとおっしゃる税理士さんや会計士さんが多いかと思いますが、わざわざ不要なものに使うのは意味がありません。例えばクライアントさんの状況を見て、弊所でご提案させて頂いている方法の一つに「セーフィティー共済」や「小規模共済」を使った税金対策というのがあります。

例えばセーフティー共済は掛け金を全て経費として計上でき、節税しながら外部留保として積みあがりますので、会社がいざというときに手続きをすると、すぐにお金が振り込まれてくるので、万が一のときに資金を留保しているという安心感から経営者の気持ちが安定しついては経営の安定につながります(小規模共済も使い方を工夫することによって上記と同じ効果が生まれます)。

つまり、税金対策をしながら、同時にもしものときに備えるための会社の保険となるのです。掛金を経費にしながら、その掛金は将来解約したときに返金されます。まるで定期預金が経費になっているようなイメージです。

また、万が一、売上が下がった時に掛け金を払えるかどうかを心配される方もおられますが、弊所では、売上に合わせて掛け金の増減もご提案しておりますので、その心配も必要ありません。また40ヶ月以上加入していれば、全額解約払戻金として受け取ることが出来ますし、それ以前でも、非常に有効な現金の調達方法として活用出来ますので、これから長く経営を続けていかれるにあたり、安心材料にもなるわけです。

もちろん合法で、非常に有効なものですが、ほとんどの税理士さんや会計士さんはご存知ないのか、提案すらされていないようです。

他にも保険を使った対策もありますが、多くの税理士さんや会計士さんは「これは課税を繰り延べしているだけで、解約した時に、今までかからなかった税金がまとまってかかってくるのでこの手法は使えない」等とおっしゃいます。私のクライアントさんには、保険協会の副理事さんもおられますが、経営の本質が分かってその視点から考えると、実は非常にメリットが高い手法だったりします。実際は、手法が使えないのではなく、その方達が「使い方を知らない」だけなのです。

ちなみに信頼できる税理士を選ぶにあたって、節税や税務調査対策のスキルもそうですが、同時に、本当の意味で、経営について理解している専門家を選ぶということも重要です。

よく「会社経営は数字の把握から!」や「数字が分かれば経営が上手くいく!」という税理士や、会計ソフトのCMもありますけれど、本当に数字が分かって会社経営がうまくいくなら、世の中で経営が上手くいかなくなる税理士事務所や会計事務所はないハズですよね……。

ですが、昨今ではこの業界も二極化が進んで、経営が上手くいっていない税理士事務所は非常に多く、税理士会へ行っても聞こえてくるのは「最近は厳しいなぁ……」や「良いお客さんがいないな~……」という不平不満ばかりです。なので私は話が合わないのでほとんど顔を出しません……。

経営に関して、私も現在4つの会社をやらせて頂いていますが、私のことのみならず、実際に成功されている弊所の素晴らしいクライアント様方を見ていて分かった具体的なノウハウやその事例は、書籍や無料レポート、一緒にダウンロードいただける無料動画にまとめていますので、興味のある方はそちらをご覧いただくとして、

ここまでご紹介した手法は、ホームページで一般公開できるレベルの、非常に基本的なお話ですが、弊所へ相談に来られるお客様のお話を伺っていると、既存の税理士や会計士から、それすらも提案されていない方々がほとんどです。

つまり、それらを節税対策として適切に活用するためにはどうすれば良いか?税務署に否認された時にはどう対処すべきか等の、研究や対策を日頃からされている方が少ないのが、あまり提案されていない理由かも知れません。

これから税理士を選ばれる方や、既に契約されている方も、その辺りがきっちりと提案・対策されているかどうかを見られるのも、一つの目安となるでしょう。

「節税に強いですか?」と聞いて、「いいえ、弱いです……」と自分でおっしゃる方はおられないと述べましたが、実は、節税のスキルが仮に高かったとしても、それだけでは全く意味がありません。というのも、実際に税務署から指摘をされて追徴されるのは、税務調査が入った時です。

よく「無事に申告書や決算書を提出することが出来て一安心」とおっしゃる方がおられますが、提出の際に税務署から否認指摘をされることは基本的にありません。

つまり、スキルの高い税理士を選ぶ際の基本的なポイントとしては、

・合理的な方法でしっかりと節税をし、 ・税務調査で覆そうとしてきた時にはしっかりとお守りする、

この両輪が必要になってきます。

ちなみに、税務調査対策も節税と同じく、試験に出たり学校で教わるものではありませんので、税理士になったからといって、皆が出来るものではありませんが、私が直接得た情報では、税務署の各調査官には年間約40件の調査ノルマが課せられており、仮に様々な税金対策を行っていても、税務調査の際に否認されれば、全く意味がないどころか、逆に追徴されて罰金を支払わされる可能性があるというわけです。

先程の1960万円が60万円で収まったケースでも同じ事が言えますが、税務調査官も仕事ですし、一般企業の営業マンと同じで、その成績で出世が決まりますので、相手が素人であれ、税理士であれ、ここは獲れそうだ!と思えば、トコトン獲ろうとしてきます。誤解を恐れずに言うと、法律にないことまで持ち出して、徴収いくことも多々あります。ではそんな時、どうやって対応すれば良いのでしょうか?

「儲かっていないから税務調査は来ない」

「今まで申告後に何も言われていないから大丈夫」

と、おっしゃる経営者さんもおられますが、それらは全くの間違いです。

先程、税務調査官には年間約40件の調査ノルマが課せられていると申し上げましたが、その40件の中には赤字の法人への調査と長期未接触法人(長い間、調査を行っていない法人)への調査の両方が義務づけられていますので、税務署が来ていないから大丈夫というのは全く関係なく、調査に入られていないから目を付けられていないと思うのは早計です。

また、税務調査には「無予告調査」と言って、国税庁の発表によると、法人約1割、個人事業主約2割の割合で、いきなり税務調査に来られることもあります。

ちなみに、税理士や会計士などの専門家でもご存知ない方が多いのですが、無予告調査はあくまで「任意調査」になりますので、任意である以上、調査の開始には必ず代表者の合意が必要になります。

尚、こういったことは、税理士の専門分野である「税務」の知識だけでは対応できません。多くの税理士が間違うのは、税務調査を税務の知識だけで乗り切ろうとすることでしょう。税務調査で揉めた場合に最終的な判断をするのは、実は裁判所、つまり司法です。

弊所では、税務調査に関わることは、本来の専門分野の「税務」だけに限らず、「法務」の部分も研究しておりますので、実際にそのようなことが行われようとした場合には、もちろん適切に対処致します。

少し話が横道に逸れましたが、税理士と既に契約されている、されていないに関わらず、「無予告調査」はいきなりやって来ますので、もしもの時にはどうすれば良いのか、ここでは基本的な対処法をご紹介しておきます。いきなり調査官がやってきて、玄関先で「○○税務署の者ですが、御社の税務調査に参りました。ここではなんですので、入らせていただいても宜しいですか?」

と言われたとしましょう。応対した社員さんの中には、失礼があってはいけないと思い「どうぞ」とおっしゃる方も多いでしょうが、絶対に言ってはいけません!

この場合、税務調査官の「入らせて頂いても宜しいでしょうか?」に対して「はいどうぞ」と言ってしまい税務調査官を入れてしまうと、税務調査が始まってしまい、好き勝手されかねません。

正しい対処方法としては、顧問税理士がいる場合には、必ず調査官を会社の外で待たせたまま、すぐに連絡をして下さい。

本来、ちゃんとした税理士であれば、先に正しい対応策を教えてくれているでしょうが、その上でまずやるべきは「具体的な税務調査の日程を決める」ということが重要になってきます。

尚、税務調査は受忍義務がありますので、「税務調査は受けられません」というのは、墓穴を掘るだけですので、絶対に言ってはいけないフレーズです。 正しい対処法としては

「今日は予定がありますので、別の日にして下さい。来週の○日でしたら構いませんよ」

と、日程をその場で決めてしまうことです。具体的な日程さえ決まってしまえば、調査官が今すぐ税務調査しなくてはならない理由はなくなります。

すぐに税理士と連絡がついた場合は、そうやって対応してもらえば良いでしょうし、もしつかない場合は、経営者、もしくは従業員がそれを行う必要がありますので、対応を間違えて不利な調査に入られないよう、事前に覚えておいて下さいね。

ここまで、節税や税務調査についてホンの一部をご紹介してきましたが、他にも重要なこととしては、「面倒な作業をやらされないこと」があげられるでしょう。例えば大企業の場合は規模が大きいので、「自計化」と言って社内で会計処理をすることが必要になってきますが、税理士の中にはそれを理由に、中小企業にも会計作業をやらせるところがあるようです。

弊所へご相談に来られた方のお話を伺っていると、そのような場合、決算の数ヶ月前になると「今年も会計入力をしなくちゃ……」、「領収書の整理が……」というのが頭の片隅にいつもあって、本来なら100%注力すべき本業や、お客様への意識がどうしても手薄になられるようです。

先程の経営の話とも繋がることですが、そもそも、税務申告をするために会社を経営されている方はおられないハズです。中小企業は大企業と違って、社長は会計帳簿を見なくても会社の数字は把握しておられますし、そんなことに気を取られているならば、そのエネルギーをビジネスに回された方が、売上も上がるでしょうし、お客様も喜ばれるでしょう。そういった意味でも本来、税理士事務所の役割は、面倒な処理はできるだけ税理士事務所が行い、経営者が経営に集中できるようにすることだと考えます。

弊所の場合、ビジネスに集中していただけるよう、もちろん領収書や面倒な帳簿付けは全てこちらでやらせて頂きますし、皆さんの生活環境や好みに合わせて、楽にお受けいただけるよう、固定電話や運送便の他に、Eメールやスカイプ、チャットワークやクラウド会計、更に、毎月の銀行明細をお送りいただく必要すらない、最新のネットシステムなどを積極的に活用していますので、お住まいの地域に縛られることなく、密なコミュニケーションを望まれる方は、ご来社いただくことも可能ですし、簡単に済まされたい方は、チャットやメールだけでもOKです。

なので、今まで自分でするのが当たり前だった方は「本当に全部やってもらえるんですか??」とよく驚かれますが(笑)、顧問料の激安さや、たまたま知り合いに税理士が居たというだけで選んでしまい、面倒なことをやらされた上に、節税もちゃんと出来てなかったということになれば、手間もかかった上に、いくら月々の顧問料が安くても、その分、税金で持って行かれたということでは全く意味がありませんので、手間がかからず、適正な価格で、しっかりと事業に集中できるサービスになっているかも重要と言えるでしょう。

また、ご相談で非常に多いのが、「税理士にビジネスの内容を話してもイマイチ伝わらない……」というものです。それらをイチから説明するもの骨の折れる作業でしょう。

最近ではITやインターネットを使ってビジネスをされる方も増えてきました。また、投資のネット取引も一般的になってきて、ビジネスをしながら運用をされている方も多くおられます。

弊所のクライアント様には、それらの分野の専門家さんも多数おられますので、「ネット販売でのASPの決済が……」や「AmazonのFBAに入れる、中国から輸入したものの消費税の還付が……」と言われても、大抵のことは理解できますし(むしろ強いです(笑))、「FXのスワップのロールオーバーが……」、「海外業者を使ったバイナリーで……」という案件も、得意分野だったりします。

事実、私のクライアント様の中には、過去に何人かの税理士さんや、節税に強いと言われる会計士さんらと契約をされながらも納得がいかず、口コミで弊所の評判を聞かれ、最終的にたどり着かれる方も多くいらっしゃいます。

税理士がそれらを理解していなかった為に、税務署から追徴されたという方も多く相談に来られますが、毎年変わる税制と、その他にも例えばAmazonやGoogleなどの外資系企業や、投資の海外業者のことなど、税制的に非常に複雑な内容だったりしますので、関わってくる会社さんは特に、その辺に明るい税理士を選ぶことも非常に大切なことです。

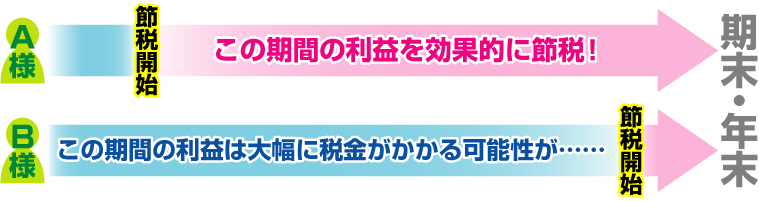

よく「儲かったら税金対策をお願いします」という方がおられます。気持ちは分からなくはないのですが、残念ながら今の日本の税制では、それは通用しません。例えばビジネスにおいて、決算ぎりぎりで出来る対策はあまりなく、ましてや決算日が過ぎてからできる対策はほぼありません。

多いのは、利益が大きくなってきた段階で節税をと考えられるパターンですけれども、期首の時点から、ちゃんと対策を行っておけば、税金は大幅に削減できた、もしくはほとんど払わなくて済んだのが、あと回しにしたばかりに、税金がドカンときたというケースが非常に多くあります。

これは一例ですけれど、日本の税制における節税は、後になればなるほど不利なように出来ています。なので弊所に限らず、どこにお願いをするにしても、仮に税金に対する相談が遅くなればなるほど、納める税金が増えていくということもあり得ます。1本の相談メールや電話を後回しにしたがために、数十間円から数百万円、かわってしまったというケースもあるのです。

プロフィールページにも書かせて頂きましたが、私が税理士になったキッカケは、父の会社の解散でした。それを横目で見ていて、単に数字の計算をするだけでなく、本当に経営者さんの力になれる税理士になりたい!そして、その先のお客様にも喜ばれれば、多くの方が幸せになられるに違いない、そう思ったからです。

ここまで、税金や税理士のことに関して、サイトに書けるぐらいの、とても基本的なことをお話してきましたが、予め社長ご自身が知っておかれるだけで、余計な税金を取られずに済むことも多々ありますので、是非しっかりと覚えておいて下さい。また、更に詳しい節税や税務調査対策のノウハウは、無料レポートや動画にまとめておきましたので、もしご興味のある方はご覧下さい。

アドレスを登録したからと言って、頻繁にメールが届くようなこともありませんし、お電話やメールでの問い合わせの他、毎月の東京・大阪での無料相談会でも、問い合わせをしたからといって、こちらからセールスや勧誘を行うことは一切ありませんのでご安心下さい。

もし税金のことで不明な点やお困りのことがありましたら、税務署から不利な指摘をされる前に、遠慮無くお問い合わせ下さいませ。

※メールにてinfo@21tax-low.com までご連絡下さい。